アメリカでは、ローンで何かを買う時だけでなく携帯電話を契約する時などでもクレジットスコアーの良し悪しが関係するほど、クレジットスコアーというものが重要視されています。

そこで、今回は「クレジットスコアーとは?確認方法、上げ方」を紹介します。

クレジットスコア、クレジットレポート、クレジットヒストリーとは?

日本では「ローンをすることは借金を持つこと」と、マイナスなイメージがありますが、アメリカでは「ローンを組めることは社会的に認められていること」とプラスのイメージで解釈します。

「クレジットヒストリー」とは、「支払い・返済履歴」のことです。

所有するクレジットカードの利用・支払い状況、そして車や住宅などのローンの借り入れ金に関する状況がソーシャルセキュリティーナンバーで管理されており、細かく記録されています。

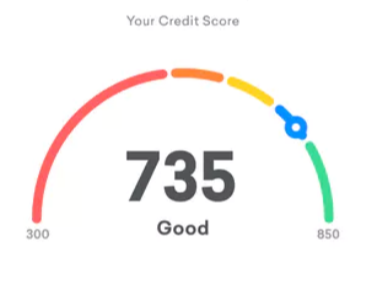

「クレジットスコア」はクレジットヒストリーを基に算出されたスコアです。

アメリカにはEquifax、Experian、TransUnionという機関があり、それぞれが独自にクレジットヒストリーからクレジットスコアを算出しています。スコアー算出にはいくつか方法がありますが、有名なものはFICOです。

さらに、これらは「クレジットレポート」にまとめられています。レポートにはすべてのクレジット、ローンなどの借り入れ・支払い状況が掲載されています。

クレジットカードの契約、住宅ローンの契約、住宅賃貸時、車のローン契約、携帯電話の契約時などには、このクレジットスコアーが確認され、契約をするかどうか、スコアーに合わせた金利などが決められます。携帯電話の契約に行くと、ソーシャルセキュリティーナンバーを聞かれると思いますが、それはクレジットスコアーを確認しているのだと思います。

クレジットスコアーを確認する方法

クレジットスコアーは、幾つかのサイトで閲覧できます。

有料か無料か、スコア計算の種類、スコアについてどこまで詳細にすることができるか、といったことが異なります。

Credit Karmaは有名なサイトで、TransUnionとEquifaxのスコアを無料で確認できます。

カードやローンの提案などもしてくれます。最近では銀行とつながっていることも多く、銀行からここでスコアーが見れますと連絡がきます。

Annual Credit report

アメリカでは年に一度、三大クレジットビューローが発行する各クレジットレポートを無料で入手することができます。しかしこの無料レポートではスコアを見ることはできません。

クレジットスコアーに影響すること・スコアの上げ方

では実際にスコアーには何が影響しているのでしょうか。

支払い履歴

期限までにきちんと支払ったかを記した支払い履歴は、クレジット・スコアの35%を占めるとても重要な内容です。

支払い履歴には、期日にきちんと支払いをしているか、延滞がある場合はどのくらいの期間の遅延か、延滞の金額はいくらかなどが記されています。通常クレジットカードは、期限に最低支払い金額を払えば問題ありません。期日を過ぎてしまっても遅延料金は発生しますが、スコアには影響しません。

一方で、一回の支払いの遅れは、しっかりとクレジットスコアを下げます。最低支払額だけでも良いので、必ず期日には対応してください。

借り入れ残高

借り入れ可能額と実際の借り入れ額の状況は、クレジットスコアの30%影響すると言われています。

これは、クレジット限度額内で余裕をもって借り入れし、きちんと返済していることがとても重要です。つまり、支払いできる金額を考えた上で、計画的に借りているのか、が判断されます。しかし、全く借りていない場合は、この能力があるのかどうか判断できないので、それはデメリットとなります。

たくさんのクレジット限度額があり、少ししか借り入れしていない状態がベストです。また、カードを数枚持っている場合は、カード全体での平均ではなく、1枚ずつで判断するので、すべてのカードをバランスよく利用してください。

カードを利用している年数

全てのアカウントの平均保持年数と、一番長く持っているアカウントの年数との両方が考慮されます。

これは、クレジットスコアの15%を決めるとされています。クレジットヒストリーは長いほどスコアには良いので、複数のアカウントを持ち、それらが何年もたったアカウントであることが、クレジットスコア上は有益です。

何年ももっているカードがあれば大切に使うようにして、古いアカウントを安易にクローズすることはやめましょう。なお、長年持っていたカードを解約すると、スコアは下がります。

新規のクレジット発行

クレジットカードを作り時には、銀行がスコアチェックをするのですが、短期間の間に複数のスコアチェックがあった場合、またクレジットカードの新規発行を行うとクレジットスコアが下がります。

ですので、短期間で幾つもカードを作るのはやめたほうが良いでしょう。

しかし、45日以内であれば、複数のスコアチェックがあっても一回とカウントされます。家を買う時、車を買うときなどで最適なローンを探すためには、複数のスコアチェックが生じますが、それは必要なことなので仕方がありません。

ローンの種類

また、借り入れの種類、バランスも重要です。

どのようなものを、どういう会社から借り入れているかといった情報も、クレジットスコアに影響します。

たとえば車を現金で買うことができる状態でも、ローンをわざと組みきちんと返済をする、ことを行うとスコアをあげるために有効な手段となります。

また、どのような会社から借り入れているかについても重要です。

銀行のクレジットカードやローン、車のメーカーのオートローンなどは良い会社と判断されますが、ディーラーやストアの発行するローンは、クレジットスコアがある程度悪くても組むことができるため、あまりよくない会社と判断されます。あまりよくない会社のローンを組むということは、そのようなローンしか組めなかった、と判断され、スコアは下がります。

コメント